文/冯圆圆

“人类有史以来最大规模融资”终于来了。

蚂蚁集团此次“A+H”股合计募集约342.62亿美元(合人民币2300亿元),已经毫无悬念成为了全球IPO募资规模之最,其募资规模远超此前沙特阿美上市时创造的294亿美元。

从2015年的450亿美元,至2018年的1555亿美元估值,按照最终A股发行价每股68.8元,蚂蚁集团的总市值已经高达2.1万亿元(约合3128亿美元)。

超高的估值,同样反映了市场及投资者对蚂蚁集团的期待。

据报道,蚂蚁集团H股开启认购之后,仅一个小时,蚂蚁集团H股机构发行部分就已然超额认购,其中大部分均是10亿美元级别的大单;3小时之后,认购金额就超过了1000亿美元。因申购太火爆,蚂蚁集团在H股的机构发行部分将提前两天结束。

一位港股打新的股民表示,“自己10点左右打开券商软件,发现系统已经崩溃。然而多次刷新之后,页面却显示,认购高峰期,前面还有14000多人排队。”

广大散户的狂热,亦引得机构纷纷“绞尽脑汁”为散户争取到更多的资金以供散户更好的参与蚂蚁集团的打新。

“下1亿美元的单,能拿到1%就不错了。” TPG集团中国管理合伙人孙强曾对媒体表示,“在香港上市的那一部分根本就抢不到,所有的美国企业都想去拿份额。”

此外,另一位业内人士亦向媒体表示,“这些天我们一直与多家银行保持密切沟通,争取获得更高的授信融资额度供散户参与蚂蚁集团杠杆打新”。

据21世纪经济报道,一位富途证券人士表示,目前他们已筹措约260亿港元资金供投资者参与蚂蚁集团H股杠杆打新;更有互联网券商平台允许投资者动用最高20倍资金杠杆,参与蚂蚁集团H股新股申购。

浮盈近10倍,商界大佬花式“打新”

机构投资者对蚂蚁集团股份亦是表现得热情高涨,据统计,参与蚂蚁IPO初步询价的机构投资账户近1万家,符合资质的配售对象超7000家,接近两倍于科创板平均水平。

争当蚂蚁集团股东的机构投资者们也都是“非富即贵”。

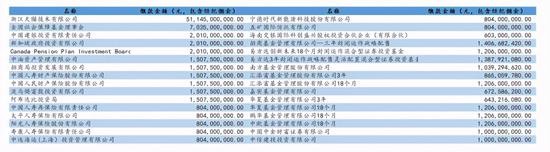

公开资料显示,蚂蚁集团的机构投资者名单,堪称豪华。不仅有诸如全国社保基金(下称“全国社保基金”)、中国人寿、中国人保这类的国家队,亦有加拿大养老基金、新加坡政府投资公司等实力雄厚的超长线资金。此外,诸如红杉资本中国、淡马锡、华平投资等一线知名VC也在名单当中。

10月25日,全国社会保障基金理事会副理事长陈文辉在外滩金融峰会上表示,全国社保基金非常积极参与蚂蚁集团的IPO,希望多获得些配售份额,为全国人民多赚点养老钱。

陈文辉对蚂蚁集团的喊话,无疑再度增加了蚂蚁集团的投资热度。

除了9月25日参与配售的华夏基金、中欧基金、汇添富基金等国家队基金外,在蚂蚁集团公布的战略配售名单中,大半均来自国家队,除去拥有关联关系的浙江天猫技术有限公司外,按照缴款金额排名第二的便是缴款70.35亿元的全国社保基金。

全国社保基金又被称为“全国人民的养老钱”,事实上,早在2015年蚂蚁集团A轮融资时,全国社保基金便已是重仓参与,公开信息显示,彼时全国社保基金持有蚂蚁集团股份6.99亿股,持股比例达2.94%。

值得注意的是,在蚂蚁集团A轮融资之时,蚂蚁集团的估值还仅为2600亿元,按蚂蚁A股发行价计算,5年间全国社保基金的这次重仓增值超6倍之多。

此次,蚂蚁集团战略配售的股东中,除了全国社保基金外,中国建银投资有限责任公司、中国人寿、中国人保险、太平洋人寿保险有限公司、招商局投资发展有限公司等国资企业亦斥巨资参与战略配售。

事实上,诸如中国人寿、太平洋人寿早在A轮便已参与融资,此后陆续参与蚂蚁集团之后的几轮融资,其中中国人寿持有蚂蚁集团0.24%股份,与中国人寿保险(集团)公司持股合计1.29%,位列保险机构股东榜首。如果按照蚂蚁集团2015年2600亿元的估值计算,中国人寿、太平洋人寿如今至少浮盈近10倍之多。

除来自国家队的“战略伙伴”之外,新加坡投资发展有限公司、淡马锡富敦投资有限公司、阿布达比投资局等来自海外的投资者亦参与了此次配售,其中,新加坡投资发展有限公司认缴20.1亿元人民币,而淡马锡富敦投资有限公司及阿布达比投资局均认缴15.07亿元。

值得注意的是,国内动力电池之王宁德时代亦以8.04亿元的金额参与了此次战略配售。

当然,除了此次直接参与战略配售的机构投资者之外,还有很多隐藏在股东之中的“战略伙伴”。

翻看蚂蚁集团公告,在蚂蚁集团的公告前15名股东当中,上海众付股权投资管理中心(有限合伙)(下称“上海众付”)、上海麒鸿投资中心(有限合伙)(下称“上海麒鸿”)、上海祺展投资中心(有限合伙)(下称“上海祺展”)以及上海云锋新呈投资中心(有限合伙)(下称“云锋新呈”)除了均参股蚂蚁集团之外,其共同的交集便是云锋基金。

据天眼查App显示,云锋基金成立于2010年初,是以阿里巴巴董事局主席马云和聚众传媒创始人虞锋的名字命名而成,并联合一批行业领袖、成功企业家和成功创业者共同发起创立的私募基金。

上海众付、上海麒鸿、上海祺展以及云峰新呈均系云锋基金旗下所管理的基金公司。

据公告显示,上海众付、上海麒鸿、上海祺展以及云峰新呈分别持有蚂蚁集团1.31%、1.05%、1.02%以及0.66%的股权。

通过股权穿透显示,上海众付、上海麒鸿、上海祺展以及云峰新呈除了交叉持股之外,其股东结构中更是有刘永好、史玉柱、方洪波、王中军等大佬们的身影。

以上海众付为例,刘永好掌舵的新希望投资集团有限公司以及史玉柱掌舵的巨人投资有限公司均持有公司3.84%的股权,除此之外,刘永好、史玉柱亦出现在其他三家的股东名单之中。

相比刘永好和史玉柱,王中军则以个人的名义参股上海祺展,并持股0.23%。虽然王中军持股不多,但按照蚂蚁集团近2.1万亿的市值计算,王中军0.23%的股权亦价值近5亿元。

此外,除了这些商界大佬外,在云锋新呈的股东当中,泛海集团、民生信托、民生证券亦位列前5大股东,进而间接分享蚂蚁集团估值红利。

细细品来,陈文辉喊话蚂蚁,机构四处酬钱,散户加杠杆打新亦不难理解。

打中蚂蚁,真的就躺“赚”?

蚂蚁集团的IPO无疑将会刷新IPO的历史记录,也有望成功挤占市值2.11万亿元的贵州茅台,成为A股市值第一。

9月25日,易方达、鹏华基金、中欧基金、汇添富基金、华夏基金5只基金在支付宝开售蚂蚁集团配售基金时,不少投资者“掐表”等候,争当蚂蚁集团的股东。

相比于科创板对散户的高门槛,通过支付宝配售对于散户而言确实显得较为“友好”。但一元抢购降低投资门槛的背后,却使得不少投资者忽略了一个事实——5只基金最多只能拿出10%的资金配售蚂蚁的股票。

事实上,当投资者在支付宝端口成功成为蚂蚁集团的股东之时,并不意味着就能随着蚂蚁集团的高估值而稳赚。毕竟,投资者的收益来自于基金的整体收益,而这5只基金的背后除了10%的蚂蚁集团的股票,还有另外90%。

众所周知,科创板的公司均具有较高的成长性,但同时又与风险并存。

此外,蚂蚁集团大量的投资股东,亦意味着在限售期满后巨大的解禁减持压力。广大散户、部分基金等参与二级市场的投资者们大概率会承受此波解禁减持的压力。

无论之前阿里巴巴在美股还是港股上市,都面临了新股上市在不到一年的时间里跌破发行价的“困境”。

事实上,打新中签成为“长期股东”的案例是有前车之鉴的。

2007年11月,亚洲最赚钱的公司中国石油高调登陆A股市场,以48.6元/股的价格开盘,成交金额一度达到惊人的92.29亿元人民币,而中国石油的市值也随着市场热度水涨船高,一度成为“全世界市值第一”的上市公司。

然而好景不长,中国石油的股价高开低走,从上市当日最高的48元/股,一度下滑,截至10月29日收盘,中国石油报收4.05元/股。

曾经打新中签期望将好股票留给子孙后代的股民,“一套”便是十三年。

当然,不同的赛道等于不同模式,中国石油股民的遭遇或许并不会再度上演,但投资素来与风险相伴,当看好与追捧并存时,亦需冷静考量。