图为万国数据香港上市香港现场

今日,全球第三大IDC运营商万国数据回港二次上市,万国数据所在的这个万亿级市场,已经吸引了黑石、贝恩资本、基汇资本、摩根士丹利、高瓴资本等顶尖PE跑步入场。

文丨Ellie

编辑丨李晓丽

来源丨投中网

被高瓴、黑石、华平们追捧了大半年的IDC产业,正式迎来了第一只国内行业龙头股——万国数据。

2016年,万国数据第一次登陆美国资本市场,成为继世纪互联、蓝汛(CCIH)之后第三家在美国上市的中资第三方数据中心运营商。万国数据股价4年间翻了8倍,今年年内涨幅更是超过50%,创造了IDC这个行业罕见的增长纪录。

如今回港二次上市,这只龙头股在国内资本市场的火爆程度,甚至一点都不输蚂蚁金服。机构提前认购超10倍,创始人电话几乎被打爆,所有的老股东、前10名的投资机构都进行了追加投资,其中既有国际级的长线大基金,也有国内颇有实力的大资本。

今天(11月2日),国内最大的第三方数据中心运营商万国数据正式登陆港交所。刚刚,万国数据在港交所开盘价为81港元,较其发行价上涨0.15%。截止发稿前,万国数据股价涨至82.85港元,市值超1200亿港元(折合约154.8亿美元),较其美股市值(134亿美元)高出了300亿港元。

凭借超1200亿港元的市值,万国数据成为IDC企业回港二次上市第一股,从市值来看仅次于美国数据中心龙头Equinix和Digital Realty Trust,是全球市值第三大的数据中心供应商。

在美股如鱼得水的万国数据为何要赴港二次上市?

万国数据创始人兼CEO黄伟告诉投中网,万国数据之所以回港二次上市首先建立在市场条件成熟的基础上,阿里的率先回归成功突破了“同股不同权”制度的约束;此外,网易、京东等接着回港二次上市的公司表现也好,受到了全球投资者的追捧,这使得公司股票的流动性大幅提高。再有一个原因就是,面对越来越不确定的国际政治风险,在中美两地资本市场同时部署,能够很好的保护股东利益。

最重要的是,香港市场终于成熟了,能够正确认知和对待IDC这个行业了。

更大利好来自于趋势,5G、人工智能、云计算、大数据、新基建在中国的火热,一口气点燃了数据中心行业的发展态势。

那么,作为国内IDC行业龙头股,万国数据在港交所能否再次重现纳斯达克4年翻8倍的战绩呢?

图为万国数据香港上市上海现场

1、万国数据当年“赌”对了

这场从今年5月份就开始筹备的二次上市计划,在万国数据内部被命名为“茉莉花计划”,5个月紧张有序的筹备后,万国数据的上市进程几乎没有耽误一天时间。

对于二次上市这件事,万国数据创始人兼CEO黄伟整个人显得很放松,“第二次上市不像第一次那么慌张,流程熟悉了,过程非常顺利”。

从上市时间来看,万国数据正好挨着目前最火热的蚂蚁集团。但黄伟一点也不担心投资者都被蚂蚁集团吸过去,蚂蚁跟万国数据正好是上下游企业,阿里云又是万国数据最大的客户之一,蚂蚁好万国数据会跟着好。不管在哪个资本市场,不管港股还是美股,黄伟认为资本市场最终欢迎的是质量高的公司。“只要你是质量高的公司,就无需担心窗口期的问题。”

黄伟的这种从容背后,除了经验,还有万国数据业绩支撑。

从资本市场表现来看,万国数据是目前国内市值最高的IDC运营商,美股市值是世纪互联(市值30.3亿美元)的4倍、秦淮数据(市值50.1亿美元)的2倍以上。

从收入规模来看,2019年万国数据实现营收41.22亿元,略高于世纪互联(37.89亿元),远高于秦淮数据(8.53亿元)。

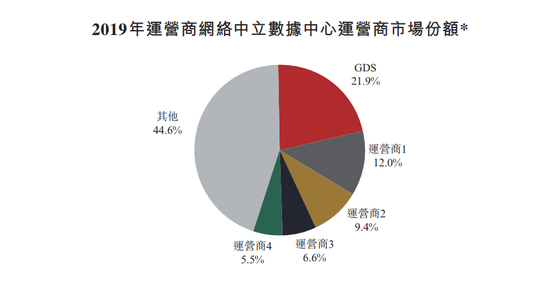

从市占率来看,万国数据是中国最大的第三方中立数据中心运营商,按收入计算,2019年在运营商“中立市场”的市场份额为21.9%。

然而,同大多数IDC企业一样,万国数据财务表现依然处于亏损状态。2017-2019年间,万国数据的净亏损额分别为3.27亿元、4.3亿元和 4.42亿元;经调整EBITDA(息税折旧及摊销前利润)分别为5.12亿元、10.47亿元和18.24亿元。

尚未盈利的万国数据为何能够取得如此高的市值? 回港之后能够获得这个资本市场的认可?

万国数据创立于2001年,在创业的前7年,万国数据都是一家彻头彻尾的IT服务企业。彼时,万国数据租用第三方数据中心来为金融机构提供灾难备份解决方案和外包方案。

到了2009年,由于嗅到了中国数据中心的商机和潜力,万国数据决定投身数据中心行业,自己做重资产。

“尤其互联网到2007年,很多公司对数据中心的需求以肉眼可见的速度飞速增长,数据中心主要的驱动力已经由企业转变为互联网,所以我们发现数据中心是一个潜力巨大的市场,而且当时主要是三大运营商在做,我们也看到独立的民营数据中心具有机制、服务以及效率上的一些优势。”万国数据创始人兼CEO黄伟告诉投中网。

中国的数据中心市场可分为运营商网络中立数据中心及电信运营商数据中心。一直以来,中国电信、中国联通及中国移动等国有电信运营商是国内数据中心市场最大的玩家。然而,电信运营商发展数据中心的主要目的之一是为了捆绑销售网络服务,一般具有排他性,而中立的数据中心运营商可以允许客户与所有三家运营商连接。

事实证明,黄伟当年“赌”对了。

首先,独立的第三方数据中心运营商确实成为市场上不容忽视的中坚力量,迎来了一个蓬勃发展的黄金时期。其次,云计算厂商和互联网公司开始成为租用数据中心的主力军。

2019年中国数据中心服务市场的总规模为334亿元,其中运营商中立市场达188亿元,占总市场的56.3%。根据艾瑞咨询的数据,未来四年,中国运营商网络中立数据中心服务的需求预计将以31.8%的复合年增长率增长。

经过11年的发展,截至2020年6月底,万国数据运营42座自建数据中心,总机房面积达25.7万平方米,以及在建中的17座数据中心,总机房面积超过13万平方米。此外,万国数据还与GIC共同运营三个合资数据中心,净机房面积约为1.17万平方米。

公开资料显示,截至2020年6月底,万国数据已经服务超过670家客户,包括网易、字节跳动、拼多多、美团、快手、滴滴等头部互联网企业,阿里云、腾讯云、亚马逊AWS、微软Azure、华为云等各大云服务提供商。

国内最大的互联网公司阿里巴巴和腾讯是万国数据的前两大客户,两家公司合计贡献了55%的总签约面积。

黄伟指出,未来两到三年,数据中心的主流客群仍然以互联网公司和云计算厂商为主,随着5G网络的快速部署,其对数据中心需求的驱动逐步会展现出来,未来可能会更巨大。

在黄伟看来,数据中心的布局要紧跟科技趋势,网络、5G、芯片等技术变革对数据中心产品演进起到牵引作用。

而目前,云服务商、互联网公司及金融公司是万国数据的三大客户,截止2020年6月底,万国数据71.8%的签约面积来自云服务商,17%来自互联网公司。

赌中了上一个10年让万国数据跻身全球IDC市值第三,下一个10年,黄伟还能继续赢吗?

图为万国数据香港上市,香港现场、上海现场、新加坡现场三地连线

2、数据中心是个规模生意,后半程靠规模靠并购

万国数据成立已满19年,半路出家从事数据中心业务也不过十年的时间。

在招股书中,万国数据将世纪互联、光环新网、宝信软件、数据港等第三方中立数据中心运营商,中国电信、中国联通及中国移动等电信运营商列为自己的竞争对手。而Equinix、 KDDI和NTTGlobal Data Centers等国外数据中心运营商主要为国际客户提供服务,与万国数据的竞争程度较低。

从默默无闻的“插班生”到国内最大的第三方数据中心运营商,万国数据究竟踩对了哪几个关键点?

回溯万国数据的发展历程,我们发现2014年是万国数据发展中至关重要的一年。

2014年8月,万国数据获STT GDC大额注资,并与STT GDC建立战略合作伙伴关系。同年,阿里巴巴和腾讯首次成为万国数据的客户。

STT GDC是新加坡主权基金淡马锡控股旗下ST Telemedia的全资子公司。公开资料显示,STT GDC是经验丰富的战略数据中心提供商,直接或通过投资于数据中心运营公司在新加坡、泰国、印度、英国及中国拥有数据中心组合。STT GDC同时也是全球数据中心龙头Equinix的第一大股东。

在此次公开募股前,STT GDC持有万国数据总投票权的33.8%,与万国数据创办人、主席兼首席执行官黄伟一道成为公司的控股股东。目前STT GDC在万国数据董事会占据3个席位。

2016年上市后,万国数据正式开启并购之路。

万国数据创始人黄伟曾表示,“数据中心本质上是一个规模生意,你没有规模,你的竞争优势是大打折扣的。”

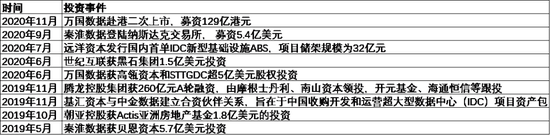

图:万国数据2017年以来的并购事件(来源:招股书 制图:投中网)

2017年,万国数据的总签约面积超过10万方,到了2019年,万国数据的总签约面积超过20万方。截至2020年6月底,万国数据客户的总签约面积超过33万方。

从规模来看,2017-2019年,两年时间里,万国数据的签约面积翻了一倍,而在2020年上半年,万国数据的签约面积增长超过50%。

万国数据规模激增与大举“买买买”密不可分。

招股书显示,2017年至2020年6月底,万国数据共收购17个数据中心项目(包括土地),耗资约58亿元 ,新增机房面积约27.4万方(包括规划中的)。在刚刚过去的2019年,万国数据出手多达10次。此外,投中网发现,早期万国数据倾向于直接收购数据中心,后期则倾向于直接收购土地自建数据中心。

而万国数据本次IPO募集资金中约86亿港元(占募集资金净额的65%)将用于数据中心开发,约40亿港元(占募集资金净额的30%)将用于战略收购。

万国数据借助资本大举扩张并不是特例,目前已经上市的第三方数据中心运营商,无一例外通过并购的方式实现规模快速扩张。

数据中心属资金密集型业务,资本的持续加码为万国数据的持续扩张撑起了“保护伞”。

据不完全统计,2017年以来,万国数据已经获得了7.5亿美元(折合约50亿人民币)的股权融资。此外,万国数据还获得国内银行超过200亿元的意向授信支持。

图:万国数据2017年以来的融资记录(来源:招股书 制图:投中网)

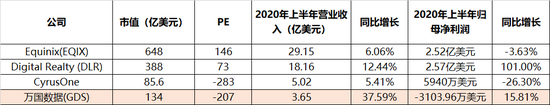

放眼国内运营商中立市场,无论是业务规模还是吸金能力,万国数据均遥遥领先。然而,如果对标全球数据中心的龙头企业,万国数据还有很高的成长空间。

目前,成立于1998年的纳斯达克上市公司Equinix是全球数据中心的老大哥,成立于2004年的Digtal Realty Trust公司位列第二。2020年上半年,两家公司分别实现营收29.15亿美元和18.16亿美元。

从数据中心的规模来看,截至2020年上半年,Equinix已在全球建成210个数据中心,机柜利用率为 79%,DigitalRealty Trust已建成275个数据中心,而万国数据目前仅拥有42座数据中心。单从规模来看,头顶“国内赛道龙头”光环的万国数据与前辈们有着不小的差距。

图:全球知名数据中心运营商(投中网整理)

相应地,两家公司在资本市场的表现也让其他竞争对手难以企及。从美股的表现来看,Equinix目前的市值达648亿美元,是万国数据的4倍以上,Digital Realty Trust市值约为388亿美元,是万国数据的2.9倍以上。

但是,在黄伟看来,尽管万国数据目前的市值排在第三,但跟国际第一第二的差距有望在五年内追平。

“我们尽管是第三,跟他们还有一定差距,但这个差距在未来5年有可能越来越小,甚至我们有机会去超越。”

黄伟解释道,国际巨头现在每年的增长速率是10%,而万国数据过去四年的复合增长率在45%左右,如果万国数据未来五年保持 30-35%的复合增长率就能超过第二名DLR。在战略上,万国数据未来也会拓展海外市场,但重点还是国内市场,因为国内市场的成长速度比任何一个地方都快。

“我们对未来五年还是蛮乐观的。”黄伟对投中网展示了万国数据的决心。

图为万国数据创始人黄伟(中)、万国数据CFO Daniel Newman(右)

3、4年翻8倍,万国数据的股价“神话”能否再次重现?

IDC产业的淘金热,从去年热到现在都没有停过,不管小团队在这里淘金,大PE也开始关注IDC这个赛道。

这个千亿级的市场吸引了黑石、贝恩资本、基汇资本、摩根士丹利、高瓴资本等顶尖PE跑步入场。

根据科智咨询的报告显示,2019年我国IDC业务市场规模超过1500 亿元,预计到2022年将超过3200亿元,同比增长28.8%,这一增速远高于美国数据中心市场。

图:数据中心领域融资事件(部分)

伴随着数据中心投资热,行业上市公司的股价也随之疯涨——万国数据、数据港、世纪互联股价半年内接近翻倍,创业公司如秦淮数据也趁热打铁成功赴美上市。

有业内人士评价道,“外资现在劲儿比较猛,尤其他们愿意付出一个高价,先占坑,然后再慢慢做。”

资本为何都看上了数据中心这门生意?

目前来看,IDC收益率显著高于传统物业收益率。戴德梁行胡峰告诉投中网,IDC的IRR通常为10-20%,其中批发型IDC的IRR多处于10-15%,零售型IDC的IRR通常处于15-20%。

此外,这个被资本盯上的生意具有非常高的人效。

2019年,万国数据1100名员工创造了41.22亿元的收入,人均创收达375万元。而在今年上半年,万国数据1220名全职员工创造了25.83亿元的收入,人均创收约212万元。

然而,这门生意并不是谁都能做了的。

在黄伟看来,数据中心这门生意在技术、产品设计、运营、平台化等方面具有一定的壁垒,这些能力都不是那么容易被赶上和复制。随着行业选手深耕节奏的加快,行业门槛只会越竖越高。

目前来看,数据中心运营商的发展绝非“一蹴而就”。

从成立时间来看,目前国内主流的第三方中立数据中心运营商成立年限均在10年以上。其中,万国数据创立于2001年,世纪互联成立于1996年,光环新网成立于1999年,宝信软件成立于2000年,数据港成立于2009年。

除了需要时间的沉淀和经验的积累,想做好数据中心还需要专业的人。

招股书显示,万国数据董事会阵容堪称豪华。在这份董事会名单中,我们看到了STT董事Sio Tat Hiang,STT GDC首席执行官Bruno Lopez,前CyrusOne总裁兼首席执行官Gary J. Wojtaszek,奥兰国际主席兼独立非执行董事Lim Ah Doo,TPG中国区合伙人孙强,熠美投资创始人合伙人Judy Qing Ye等。

其中,公司董事Bruno Lopez拥有逾25年电信和数据中心行业经验,曾担任吉宝数据中心(Keppel Data Centres)首席执行官及执行董事,目前担任STT GDC首席执行官;董事Gary J. Wojtaszek曾掌管CyrusOne九年,并成功带领CyrusOne进行分拆及上市。

而公司创始人黄伟在中国数据中心行业拥有19年的经验,在创办万国数据前,曾担任私募基金海富投资董事,以及证券之星高级副总裁。

黄伟告诉投中网,这些董事是万国数据的无价之宝,扮演着“外脑”的角色。一方面,这些董事的全球视野和国际化经验对公司的海外扩张大有帮助;另一方面,董事们在公司治理层面经验丰富,可以帮助公司规避道德风险、业务风险、国际政治风险等经营风险。

不过,尽管IDC风口火热,吸引大量资金涌入,但这个行业终归是一个长跑生意,“最后比拼的是综合能力和规模。