导读:蚂蚁集团IPO初步询价完成,经过近1万个机构账户询价,最终A股发行价确定为每股68.8元。

作者

一财资讯

“我很自豪地宣布,昨天晚上确定了蚂蚁上市的定价,这是第一次,科技大公司在纽约以外的地方定价,这是三年前连想都不敢想的,但是今天发生了。”10月24日,马云在第二届外滩金融峰会上发出感叹。

两天后,蚂蚁集团IPO定价正式揭晓。

1、股票代码688688,申购代码787688,发行价68.8元

A股发行价确定为每股68.8元。10月29日,蚂蚁集团将开始网上申购,股票代码为688688,发行网上申购代码为787688。

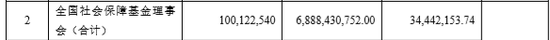

2、社保及养老基金获配68.88亿元

根据公告蚂蚁集团公布的战略投资者名单和缴款金额情况,社保及养老基金获配68.88亿元。

3、阿里巴巴持股比例约31.8%或31.2%

此次发行后,阿里巴巴预期将持有蚂蚁集团约31.8%的股权,或31.2%的股权(若承销商悉数行使选择权认购A股发行及H股发行项下的额外股份)。

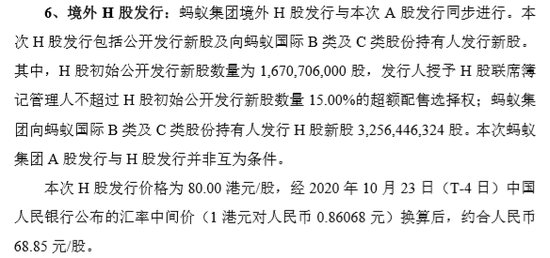

4、A+H股IPO合计拟募集约345亿美元

蚂蚁集团香港IPO发行价为每股80港元,拟发行16.7亿股,合计约173亿美元;A股IPO发行价为每股68.8元人民币,拟发行16.7亿股,合计约172亿美元,A+H股IPO合计拟募集约345亿美元。

5、A股发行总市值2.1万亿元,市值超过茅台

按照68.8元/股的发行价计算,蚂蚁集团此次最终A股发行总市值2.1万亿元,较此前多家投行预测约2.5万亿-3万亿元估值,折让幅度约20%-30%。以昨日收盘价计算,茅台最新市值为2.06万亿元,蚂蚁集团市值超过茅台。

6、近12个月市盈率48倍

根据发行定价计算,蚂蚁近12个月市盈率为48倍,未来3年(2022年)市盈率24倍,约为科创板上市公司发行市盈率平均值的1/3。

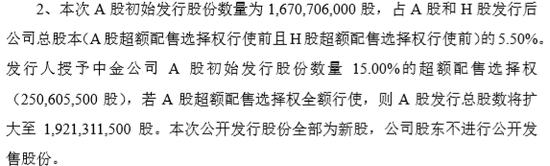

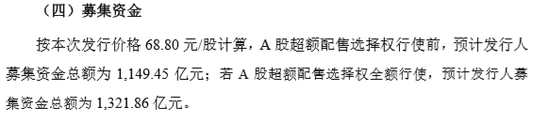

7、绿鞋前A股募资规模1150亿元,绿鞋后1322亿元

此次蚂蚁集团A股发行将引入超额配售选择权(绿鞋机制),超额配售选择权最高不超过15%。根据发行定价,预计此次蚂蚁集团绿鞋前A股募资规模1150亿元,绿鞋后A股募资规模1322亿元,其中绿鞋前面向机构和个人投资者的打新规模约220亿元。

8、初步询价拟申购总量超760亿股,网下申购打新总量达到284倍

根据公告,蚂蚁集团本次发行剔除无效报价和最高报价后剩余报价拟申购总量为760.4亿股,整体申购倍数为网下发行规模的284.45倍。

9、参与IPO初步询价的机构投资者账户近1万个,符合资质的配售对象超7000家

公告显示,参与蚂蚁IPO初步询价的机构投资者账户近1万个,其中符合资质的配售对象超7000家,约为科创板平均询价数的两倍。

10、多家全球顶级主权基金参与战略配售

根据公告,全球顶级主权基金中,多家参与了蚂蚁A股战略配售,包括阿布扎比投资局、新加坡政府投资公司、加拿大养老基金投资公司、淡马锡等。